このページがお役に立てましたなら、ぜひシェアをして頂けますと嬉しいです!

三井住友信託銀行から2つの保険を推奨されましたが、どうなのでしょうか?

このページは、貯金を貯めたい人のための質問と回答のコーナーです。定期預金や投資が大好きな管理人が、皆様のお悩みを無料でご回答差し上げます。

頂いたご質問(2016年1月、shiomiさま、40代・女性)

父が、三井住友信託銀行から、マニュライフ生命を引受保険先とする「ラップパートナー」と、日本生命を引受保険先とする「夢のかたちプラス」を勧められています。

前者は、米国・カナダ・オーストラリアドルのうちの、いずれかを選択する外貨建てで、一時払いした保険料の10%が投資に回されます。積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、とのことです。

前者は、米国・カナダ・オーストラリアドルのうちの、いずれかを選択する外貨建てで、一時払いした保険料の10%が投資に回されます。積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、とのことです。

運用関係費は、「特別勘定の投資対象となる指数連動債券の純資産総額に対して年率0.20%、上記の費用以外に、金融派生商品の取引にかかる費用が掛かります。これらの費用は特別勘定が、その保有資産から負担するため、基準価額に反映することとなります・・・」とあります。

また今は、円高の局面に入っているので始めるにはいいときだ、と言われましたが、この先円安になるという保証もないので心配です。

「夢のかたちプラス」は、父の年齢では死亡保険金の増加率が0.0803%で保険金として3年目から1000万に対して1万円ほどですが上がっていきます。貯蓄タイプとは言われましたが、ほんの少ししか増えません。

外貨建てではないので、保険の目的だけでしたらこちらのほうが安全だと思われますが、アドバイスを頂ければありがたいです。貯蓄目的としては、10年変動国債も考えております。

前者は、米国・カナダ・オーストラリアドルのうちの、いずれかを選択する外貨建てで、一時払いした保険料の10%が投資に回されます。積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、とのことです。

前者は、米国・カナダ・オーストラリアドルのうちの、いずれかを選択する外貨建てで、一時払いした保険料の10%が投資に回されます。積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、とのことです。運用関係費は、「特別勘定の投資対象となる指数連動債券の純資産総額に対して年率0.20%、上記の費用以外に、金融派生商品の取引にかかる費用が掛かります。これらの費用は特別勘定が、その保有資産から負担するため、基準価額に反映することとなります・・・」とあります。

また今は、円高の局面に入っているので始めるにはいいときだ、と言われましたが、この先円安になるという保証もないので心配です。

「夢のかたちプラス」は、父の年齢では死亡保険金の増加率が0.0803%で保険金として3年目から1000万に対して1万円ほどですが上がっていきます。貯蓄タイプとは言われましたが、ほんの少ししか増えません。

外貨建てではないので、保険の目的だけでしたらこちらのほうが安全だと思われますが、アドバイスを頂ければありがたいです。貯蓄目的としては、10年変動国債も考えております。

人の「不安」に付け込むのが、生命保険という商品です

shiomi様、ご質問ありがとうございます。

銀行から、さも優れているかの如く説明されて、難解な金融商品(保険商品)に戸惑っているようですが、ぜひとも、その直観を大切にして頂きたいです。資産運用のみならず、世の中の生活全般に至るまで、中身が良くわからないものに手を出すと、かならず手痛い目に合う可能性の方が非常に高いと考えておいた方が良いでしょう。

大金を託す訳ですから、中身をしっかりと理解できて、不安を感じない金融商品を選ぶのが基本です。特に、リスク許容度(リスク耐性)の低い人が、身の丈以上のリスクを抱えた商品を買ってしまうと、夜もグッスリと眠れなくなる可能性もあります。

ただしリスク許容度が高かったとしても、保険なんて基本的には全く魅力がありません。「保険=コストの金食い虫」と認識してください。世の中で存在して良い保険は自動車保険のような損害保険だけで、生命保険などは人の不安に付け込んだボッタクリ商品と心得てください。

そして、金融の世界では、人の不安に付け込んだ商品ほど、高く売れます(=コストが高くて、売り手が非常に儲かるという意味)。生命保険は、その代表作品です。

銀行から、さも優れているかの如く説明されて、難解な金融商品(保険商品)に戸惑っているようですが、ぜひとも、その直観を大切にして頂きたいです。資産運用のみならず、世の中の生活全般に至るまで、中身が良くわからないものに手を出すと、かならず手痛い目に合う可能性の方が非常に高いと考えておいた方が良いでしょう。

大金を託す訳ですから、中身をしっかりと理解できて、不安を感じない金融商品を選ぶのが基本です。特に、リスク許容度(リスク耐性)の低い人が、身の丈以上のリスクを抱えた商品を買ってしまうと、夜もグッスリと眠れなくなる可能性もあります。

ただしリスク許容度が高かったとしても、保険なんて基本的には全く魅力がありません。「保険=コストの金食い虫」と認識してください。世の中で存在して良い保険は自動車保険のような損害保険だけで、生命保険などは人の不安に付け込んだボッタクリ商品と心得てください。

そして、金融の世界では、人の不安に付け込んだ商品ほど、高く売れます(=コストが高くて、売り手が非常に儲かるという意味)。生命保険は、その代表作品です。

外貨建て生命保険「ラップパートナー」は、複雑難解すぎてお勧めできない

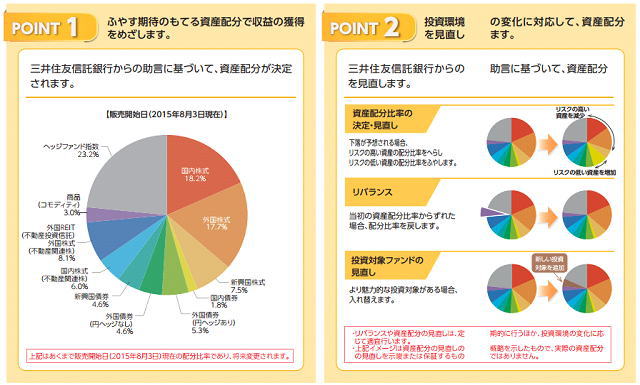

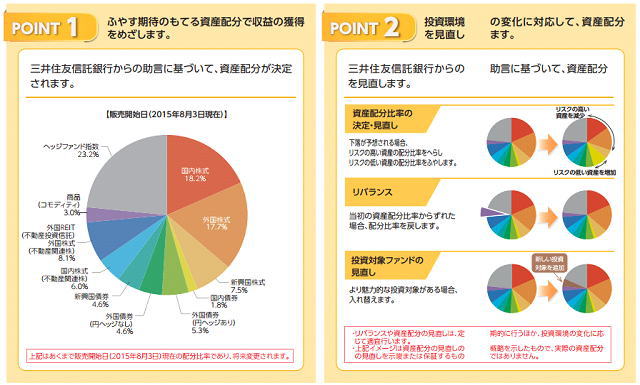

ラップパートナーの仕組みをざっと確認させて頂きましたが、運用面の概要は下記のようなイメージでしょうか。(運用面に着目して解説させて頂きます)

生命保険としての特性を考慮せず、資産運用の面で考えると、外貨建ての定期預金のような安全資産に資金を預け入れる部分と、バランス型の投資信託で積極的に資産運用をしているイメージになります。

まず、資産運用に利用している金融商品のコストが高すぎます。年間で2%近くのコストを支払うのは無駄金としか思えません。

さらにポートフォリオを見ると、正直言いまして唖然とする資産構成です。ほとんど運用成績が期待できないヘッジファンド系に、資産の2割強を組み込んでいる時点でゴミ箱行きです。

ヘッジファンドとは、相場が良い時も悪い時も収益を出すと豪語しているファンドですが、実際は相場がどんな時でも市場平均を下回るようなダメファンドばかりです。

また、投資環境に応じて資産配分を見直すなどと言うのも、国内のこの種のファンドを多数見ていますが、こんな事ができたら神様であり、出来るわけがありません。いかにも出来そうに書かれていますけれども、マトモにできたファンドなど、見たことがありません。

さらに、定額資産側の最低積立利率が0.05%とありますが、当サイトでご紹介している高金利銀行であれば年率0.45%で、かつ国内の現金で超安全に運用が可能です。

資産全体を外貨で保有するという事は、100%の為替リスクを取っていることになり、非常に高いリスクを取っていることになりますから、そもそもお勧めする訳にはいきません。

というか銀行側の言い分を鵜呑みにするのは、非常に危険です。

>>積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも

>>一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、

>>とのことです。

ここ5年は、アベノミクスによって為替が急激に円安方向に動いており、米ドルを単純に保有しているだけでも+50%の運用成績を獲得する事が出来ました。むしろこの保険商品に手を出して獲得した利益のほうが、が超絶に少ないと考えた方が良いかと思います。

(この保険が凄いのではなくて、たまたまアベノミクスで円安になっただけなのが実態)

少し資産運用でお金を増やしたいのであれば、むしろ高金利の定期預金に預け入れた上で、超低コストのバランス型投資信託に資金を託して15年ほど寝かせておいた方が、よっぽど確実に資金が増えるでしょう。

(投資信託を選ぶときは、必ずご自身のリスク許容度を確かめて頂き、アセットアロケーションをしっかり決めてからにして下さい)

それにしても、上記を見ていると、「一生涯の保障」などと安心感を強調していますが、単に普通に貯金したものを自分で取り崩すだけですよね。死亡保険金なんかも、故人の死後、全額預金を引きだすというだけのようなものですし。

| 資産 | コスト | 運用利回り | 運用のイメージ |

|---|---|---|---|

| 定額部分 安全な資産での運用 (全体の90%) |

不明 | 最低0.05%を保証 (積立利率) |

外貨建ての定期預金 |

| 変額部分 積極的な資産運用 (全体の10%) |

年率2.05% | バランスファンドの 運用成績次第 |

外貨建ての バランス型投資信託 |

生命保険としての特性を考慮せず、資産運用の面で考えると、外貨建ての定期預金のような安全資産に資金を預け入れる部分と、バランス型の投資信託で積極的に資産運用をしているイメージになります。

まず、資産運用に利用している金融商品のコストが高すぎます。年間で2%近くのコストを支払うのは無駄金としか思えません。

さらにポートフォリオを見ると、正直言いまして唖然とする資産構成です。ほとんど運用成績が期待できないヘッジファンド系に、資産の2割強を組み込んでいる時点でゴミ箱行きです。

ヘッジファンドとは、相場が良い時も悪い時も収益を出すと豪語しているファンドですが、実際は相場がどんな時でも市場平均を下回るようなダメファンドばかりです。

また、投資環境に応じて資産配分を見直すなどと言うのも、国内のこの種のファンドを多数見ていますが、こんな事ができたら神様であり、出来るわけがありません。いかにも出来そうに書かれていますけれども、マトモにできたファンドなど、見たことがありません。

さらに、定額資産側の最低積立利率が0.05%とありますが、当サイトでご紹介している高金利銀行であれば年率0.45%で、かつ国内の現金で超安全に運用が可能です。

資産全体を外貨で保有するという事は、100%の為替リスクを取っていることになり、非常に高いリスクを取っていることになりますから、そもそもお勧めする訳にはいきません。

というか銀行側の言い分を鵜呑みにするのは、非常に危険です。

>>積立利率は1.35%で、到達目標を110%とし、契約日から15年後には最低でも

>>一時払い保険料の110%が保証されるが、ここ数年は5年くらいで到達している、

>>とのことです。

ここ5年は、アベノミクスによって為替が急激に円安方向に動いており、米ドルを単純に保有しているだけでも+50%の運用成績を獲得する事が出来ました。むしろこの保険商品に手を出して獲得した利益のほうが、が超絶に少ないと考えた方が良いかと思います。

(この保険が凄いのではなくて、たまたまアベノミクスで円安になっただけなのが実態)

少し資産運用でお金を増やしたいのであれば、むしろ高金利の定期預金に預け入れた上で、超低コストのバランス型投資信託に資金を託して15年ほど寝かせておいた方が、よっぽど確実に資金が増えるでしょう。

(投資信託を選ぶときは、必ずご自身のリスク許容度を確かめて頂き、アセットアロケーションをしっかり決めてからにして下さい)

それにしても、上記を見ていると、「一生涯の保障」などと安心感を強調していますが、単に普通に貯金したものを自分で取り崩すだけですよね。死亡保険金なんかも、故人の死後、全額預金を引きだすというだけのようなものですし。

運用利率の視点で考えると、「夢のかたちプラス」に価値はない

夢のかたちプラスに関してですが、貯蓄目的で利用されるのであれば、利用価値は無いのではないでしょうか? shiomi様のお父様の保険金増加率が0.0803%であるならば、これまた高金利の定期預金のほうが確実にマシでしょう。

例えば、最近常に高金利を提供しているSBJ銀行の金利は年率0.45%です。仮にSBJ銀行に1000万円を預け入れた場合、1年間で受け取る利息は4.5万円です。(2016年1月時点の金利です)

夢のかたちプラスよりも、6倍近く高い利回りである事を考慮すると、長期的な複利運用による利益の差は、とんでもない事になると思います。

(なお、当サイトではSBJ銀行をよくご紹介していますが、たまたまここ数年、常に金利が良いだけであって、トップの座が変われば、別の新しい銀行に預け入れるべきです)

単純計算になりますが、1000万円の資金を10年間に渡って保険を継続した場合と、高金利の銀行であるSBJ銀行に預け入れた場合に受け取れる利息について具体的に計算すると、下記のように驚くべき利息差になります。(複利効果は加味していません)

(SBJ銀行の金利は2016年1月時点のものです)

少しでも安全に資産を運用したいのであれば、高金利の銀行を利用した方が間違いないでしょう。だいたい、生命保険というのは、運よく?想定よりも、保険をかけられた人が死んでしまった場合にのみ、お得になります。

ですが保険会社もしたたかで、確率的にはまずそのような事にはならないような設計で、商品を作り上げます。お得になる訳がないんですね。

そもそも保険というのは、何らかの出来事が発生した場合に、対応不可能になることを回避するためのヘッジ目的のものです。となると、普通の家庭に、死亡保障など必要になるでしょうか?

ご主人や奥様が亡くなった時のために死亡保障を付ける人が非常に多いですが、例えばご主人が死んでしまったとしても、普通は遺族年金などが入ってきますし、奥様が代わりに働きに出れば、家計が破たんしたりしません。

専業主婦の方が死んでしまった場合はなおさらで、それで家計が破たんするなんて事はありえない訳で、何のために生命保険に入るのか、全く意味がありません。

会社に働きに出たばかりの人が、日本生命で月に1万とか2万の保険に入るなど、愚の骨頂と言えます。若人が死ぬ確率は恐ろしく低いですし、死んでしまっても金銭的に破たんする人など皆無だからです。(と書きながら、これはかつての私のことなのであります・苦笑。)

多くの人は、いわれのない死の不安に付け込まれて、みな高額の保険に入ってしまいます。が、ファイナンシャルリテラシー的に見ると、生命保険ほどお金の無駄遣い、あるいは不効率な使い方は他になかなかないと行ってよいでしょう。

(自分が死んでしまうと直ちに家計が深刻な事態となるひとり親とか、そういうケースでは生命保険があっても良いと思います。あとは、富裕層の人が節税目的に保険を利用するケースでも、生命保険は利用価値があります。)

なお、損害保険は別です。交通事故で相手を死なせてしまった場合、億単位の賠償が必要になり、家計が破たんすることが確実だからです。こういう事例に関しては、保険によるヘッジをする意味があるのが分かると思います。

(逆に言うと、それが分かれば、通常の死亡保障付きの生命保険が、いかにボッタクリ商品なのかが想像つくと思います。)

例えば、最近常に高金利を提供しているSBJ銀行の金利は年率0.45%です。仮にSBJ銀行に1000万円を預け入れた場合、1年間で受け取る利息は4.5万円です。(2016年1月時点の金利です)

夢のかたちプラスよりも、6倍近く高い利回りである事を考慮すると、長期的な複利運用による利益の差は、とんでもない事になると思います。

(なお、当サイトではSBJ銀行をよくご紹介していますが、たまたまここ数年、常に金利が良いだけであって、トップの座が変われば、別の新しい銀行に預け入れるべきです)

単純計算になりますが、1000万円の資金を10年間に渡って保険を継続した場合と、高金利の銀行であるSBJ銀行に預け入れた場合に受け取れる利息について具体的に計算すると、下記のように驚くべき利息差になります。(複利効果は加味していません)

| 預入金額 | 夢のかたちプラス・ 金利0.0803% |

SBJ銀行・ 5年もの0.55% |

|---|---|---|

| 1000万円 | 80300円 (63987円) |

550000円 (438268円) |

少しでも安全に資産を運用したいのであれば、高金利の銀行を利用した方が間違いないでしょう。だいたい、生命保険というのは、運よく?想定よりも、保険をかけられた人が死んでしまった場合にのみ、お得になります。

ですが保険会社もしたたかで、確率的にはまずそのような事にはならないような設計で、商品を作り上げます。お得になる訳がないんですね。

そもそも保険というのは、何らかの出来事が発生した場合に、対応不可能になることを回避するためのヘッジ目的のものです。となると、普通の家庭に、死亡保障など必要になるでしょうか?

ご主人や奥様が亡くなった時のために死亡保障を付ける人が非常に多いですが、例えばご主人が死んでしまったとしても、普通は遺族年金などが入ってきますし、奥様が代わりに働きに出れば、家計が破たんしたりしません。

専業主婦の方が死んでしまった場合はなおさらで、それで家計が破たんするなんて事はありえない訳で、何のために生命保険に入るのか、全く意味がありません。

会社に働きに出たばかりの人が、日本生命で月に1万とか2万の保険に入るなど、愚の骨頂と言えます。若人が死ぬ確率は恐ろしく低いですし、死んでしまっても金銭的に破たんする人など皆無だからです。(と書きながら、これはかつての私のことなのであります・苦笑。)

多くの人は、いわれのない死の不安に付け込まれて、みな高額の保険に入ってしまいます。が、ファイナンシャルリテラシー的に見ると、生命保険ほどお金の無駄遣い、あるいは不効率な使い方は他になかなかないと行ってよいでしょう。

(自分が死んでしまうと直ちに家計が深刻な事態となるひとり親とか、そういうケースでは生命保険があっても良いと思います。あとは、富裕層の人が節税目的に保険を利用するケースでも、生命保険は利用価値があります。)

なお、損害保険は別です。交通事故で相手を死なせてしまった場合、億単位の賠償が必要になり、家計が破たんすることが確実だからです。こういう事例に関しては、保険によるヘッジをする意味があるのが分かると思います。

(逆に言うと、それが分かれば、通常の死亡保障付きの生命保険が、いかにボッタクリ商品なのかが想像つくと思います。)

追記:shiomi様からお返事を頂きました

shiomi様からいただいたお返事の内容

資料まで取り寄せて詳しく調べていただき、誠にありがとうございます。

「ラップパートナー」に関しては、漠然としていた不安が確実なものになりました。教えていただいて気づきましたが、なるほど過去5年間は円高から円安に変わった時期ですね。

そして、運用の内容についても丁寧に説明していただいて、非常に危ない、ということが良く分かりました。やはり、銀行がコストを稼ぐための商品なのですね。

「夢のかたちプラス」の増加率は少ないなぁ、ぐらいに思っていましたが、定期預金との差を明示していただき、唖然とするくらい差があることもよく分かりました

そこで、口座を移さずに安全に少しでも増やすことを考えて、10年の変動国債にしようと思います。 適切でご丁寧なアドバイスをいただき、心から感謝申し上げます。引き続き、投資信託のサイトのほうでも勉強して、自己資金で積立投信を始めようかと思います。

「ラップパートナー」に関しては、漠然としていた不安が確実なものになりました。教えていただいて気づきましたが、なるほど過去5年間は円高から円安に変わった時期ですね。

そして、運用の内容についても丁寧に説明していただいて、非常に危ない、ということが良く分かりました。やはり、銀行がコストを稼ぐための商品なのですね。

「夢のかたちプラス」の増加率は少ないなぁ、ぐらいに思っていましたが、定期預金との差を明示していただき、唖然とするくらい差があることもよく分かりました

そこで、口座を移さずに安全に少しでも増やすことを考えて、10年の変動国債にしようと思います。 適切でご丁寧なアドバイスをいただき、心から感謝申し上げます。引き続き、投資信託のサイトのほうでも勉強して、自己資金で積立投信を始めようかと思います。

日銀のマイナス金利政策によって、今後はより「投資」の重要性が高まる

ご丁寧にお返事ありがとうございました。ちょうどこのタイミングで、日銀が「マイナス金利」政策を打ちだしてきました。すぐに銀行金利がマイナスになったりすることがありえないのですが、長期的には少しずつ、定期預金の金利や国債の利回りが低下する方向に働きます。

となると、これは国を挙げて「投資への転換」を促しているといっても良く、当然、投資の知識のない人はボッタクリ商品のカモになります。

マイナス金利導入で明らかに収益が減る方向に働く銀行は、今以上に協力に、手っ取り早く収益を確保できる投信販売を強化するでしょうからね。

もしもshiomi様が今後、自己資金で投信積み立てをなさるのであれば、超低コストで国際分散投資をすることで、リスクを減らしながら長期的なリターンを確保するやりかたが、ベターだと思います。

となると、これは国を挙げて「投資への転換」を促しているといっても良く、当然、投資の知識のない人はボッタクリ商品のカモになります。

マイナス金利導入で明らかに収益が減る方向に働く銀行は、今以上に協力に、手っ取り早く収益を確保できる投信販売を強化するでしょうからね。

もしもshiomi様が今後、自己資金で投信積み立てをなさるのであれば、超低コストで国際分散投資をすることで、リスクを減らしながら長期的なリターンを確保するやりかたが、ベターだと思います。