このページがお役に立てましたなら、ぜひシェアをして頂けますと嬉しいです!

騙された? プルデンシャルの米国ドル建リタイアメント・インカム米国ドル建年金

このページは、貯金を貯めたい人のための質問と回答のコーナーです。定期預金や投資が大好きな管理人が、皆様のお悩みを無料でご回答差し上げます。

頂いたご質問(2019年12月、たまけんさま、20代・男性)

今回質問したいのは外貨保険についてです。2019年の七月に知人の紹介でプルデンシャルのライフプランナーに会いお金の相談をしました。銀行預金が溜まったので(100万程度)何か運用をしたいと思い相談をしました。自分がやっている投資(積立NISA)やボーナスや給料さらには生活費まで細かく聞かれ投資の提案をしてもらいました。

その時は全く知識が無く、米ドルや保険の積立保険の魅力をプレゼンされ、プレゼンの迫力に押されプルデンシャルの米国ドル建リタイアメント・インカム米国ドル建年金支払型特殊養老保険を契約しました。

契約後、自分で色々調べたりお金に詳しい人に話を聞きましたが、どうもこれは損してるしもったいないんじゃないかという結論に至りました。

ただ解約のメリットやデメリット、タイミングが自分の知識ではどうしても分からなく今回相談させて頂きました。以下に詳しい内容を載せるのでどうすれば良いか教えていただけると助かります。プランナーにこのことを聞いたら積み立ている金額は減らせるそうです。

・契約年齢 23歳

・年金開始年齢 65歳

・年金月額 1000USドル

・基本死亡保険金額 100000USドル

・払い済みの金額 3372ドル

その時は全く知識が無く、米ドルや保険の積立保険の魅力をプレゼンされ、プレゼンの迫力に押されプルデンシャルの米国ドル建リタイアメント・インカム米国ドル建年金支払型特殊養老保険を契約しました。

契約後、自分で色々調べたりお金に詳しい人に話を聞きましたが、どうもこれは損してるしもったいないんじゃないかという結論に至りました。

ただ解約のメリットやデメリット、タイミングが自分の知識ではどうしても分からなく今回相談させて頂きました。以下に詳しい内容を載せるのでどうすれば良いか教えていただけると助かります。プランナーにこのことを聞いたら積み立ている金額は減らせるそうです。

・契約年齢 23歳

・年金開始年齢 65歳

・年金月額 1000USドル

・基本死亡保険金額 100000USドル

・払い済みの金額 3372ドル

回答:失敗したと思ったのであれば、勉強代を支払ったと思って損切りすべき

投資に関して(イデコやつみたてNISA)

たまけん様、定期預金の鬼への質問ありがとうございます。外貨保険の解約についての相談は本当に多いですね。今回は、契約してしまったプルデンシャルの米国ドル建リタイアメント・インカム米国ドル建年金支払型特殊養老保険に関してそのままにしておく方がよいのか、あるいは早々に解約した方が良いのか、解約するとしたらどういうタイミングですれば良いのかについて回答します。

プルデンシャルの米国ドル建リタイアメント・インカムとは

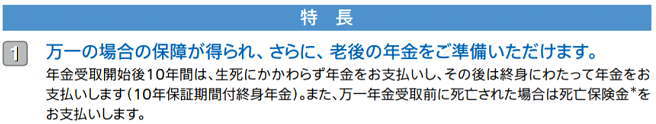

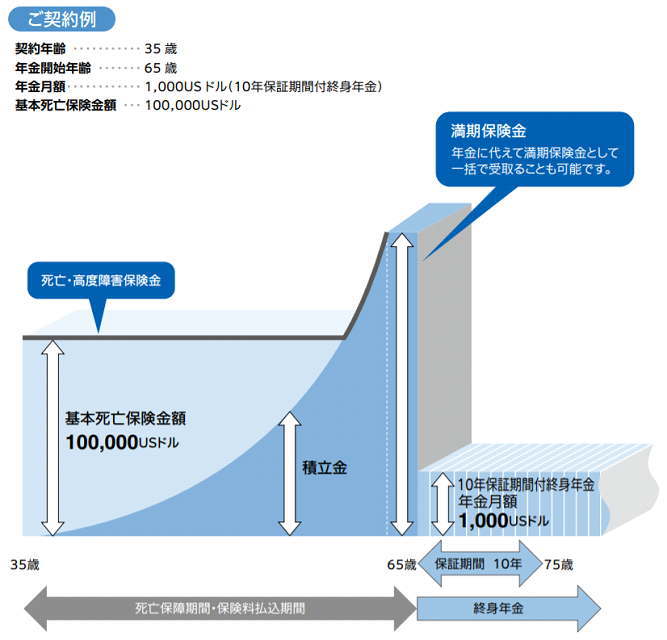

まず、プルデンシャルの米国ドル建リタイアメント・インカムについて、簡単に解説します。当該保険は、万が一の死亡保障と老後の年金を米国ドル建てで実現する金融商品となります。

https://www.prudential.co.jp/insurance/lineup/gaika/pdf/gaika_02_1804.pdf

当該保険のメリットは、契約初期の段階で死亡した場合に、積立金以上の死亡保険金が受け取れることでしょう。さらに、満期後には年金として積立金を受け取れるので、一見すると悪くないような商品にも見えます。

ただし、この手の金融商品は運用中の見えないコストのために、実は運用パフォーマンスがかなり悪化している点にあります。保険としての死亡保障を受けたいのであれば別ですが、その場合は日本円建のシンプルな保険を利用した方が良いだけの話しで、為替リスクを負ってまで、外貨建てを選ぶ理由がありません。

今すぐ解約しても、長期では資産はプラスになる可能性がある

では、いつ解約すべきでしょうか。管理人の考えとしては、仮に米ドルで運用を続けたと仮定するならば、今の時点で解約しても将来的には十分にペイすると考えています(あくまでも外貨で運用を行いたいという考えの場合です)。

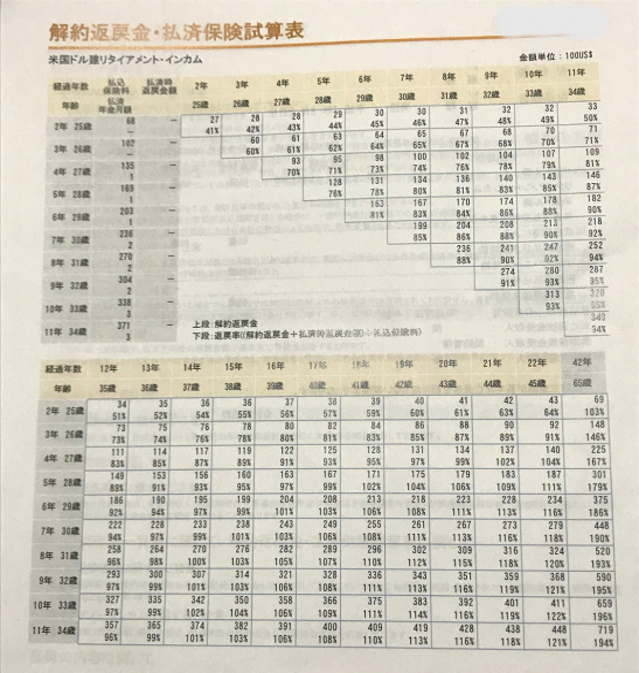

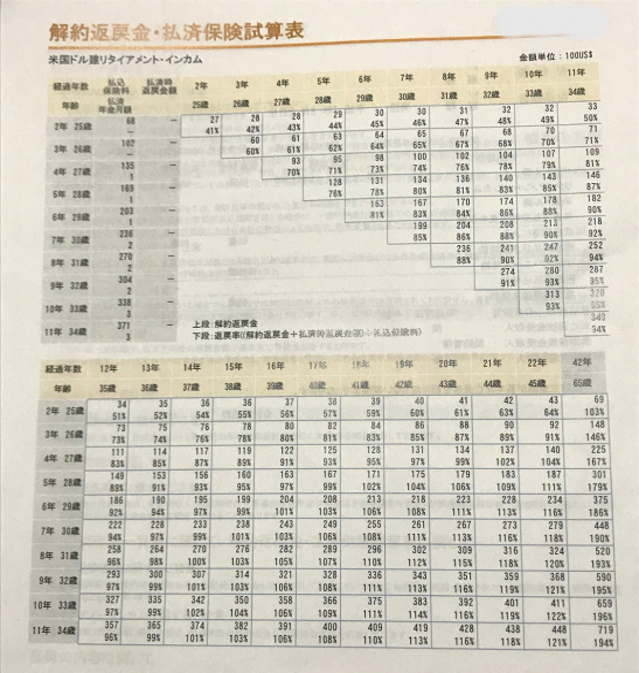

例えば、2年払い込み済の25歳で解約した場合、2年目(現在)の返戻率はドル建てで41%で、42年目(65歳)の返戻率は103%となります。

仮に、即解約して、41%の返戻率で戻ってきた1383米ドルを、利回り1.6%の10年物の米国国債で運用した場合にどうなるのか、長期のシミュレーション結果をご覧ください。 米国債は、ネット証券などでもごく普通に買う事が出来ます。

65歳時点での米国国債の運用益は、一括で支払った保険金3372米ドルに対して、3595米ドルまで回復しています。トータルでは、資産は106.6%になります。

つまり、米国建で1.6%以上の利回りが得られる金融商品で運用し続ければ、十分にペイする、むしろトータルの資産は増える事になります。

1.6%くらいの利回りであれば、少しリスクを取れば実現できると思いますので、管理人の考えてとしては、すぐに解約しても良いのではないかなと思います。(現状のつみたてNISAでの長期投資、あるいは確定拠出年金を使えば、この倍くらいの数字は十分に可能性があります。)

ただ、為替のタイミングが良い時(円安の時を見計らう)に解約したいと欲を出すのは、やめたほうが良いと思います。為替の方向感を予想することはプロでも難しく、素人では完全に無理です。

過去10年の米ドルの為替をご覧ください。直近3年は、比較的に安定しているので、たまたま今解約するのはちょうど良いタイミングに見えます。甚大な為替損が出るような傾向にありませんので、タイミング的には良いかもしれないです。

為替の変動は素人が思っているよりもはるかに大きく、下手に円高に振れると、2012年などは80円を切るレベルでしたから、払い込んだ3372ドル(現在の価値で約36.8万円、1ドル109円)が、27万円にまで下落する可能性も考慮する必要がある訳です。

もちろん、円安になって外貨建て資産が利益になる可能性も同等にある訳ですが、財産を確率5分5分の勝負に晒すというのは、極めて筋の悪い話しです。

為替について非常に真剣に勉強した人であれば、タイミングを見計らう事も不可能ではありませんが、ごく普通の人ならば、資産運用の世界では「やってはいけない事」だと思います。保険のように、安心や安全を買おうとしているならば、尚更です。

幸いにして、払い込んだ保険料は、まだ3372ドルと大した事はありません。これが返戻率41%となって1382ドル(現在の価値で15万円)になったとしても、日常の稼ぎで楽々とカバーできる数字です。したがって、損切りしても何の影響も無いと言えます。

なお、たかが3372ドルに過ぎない金額でこれ以上払い込む事無く、満期まで保有するだけの状態にすることが可能ならば(プルデンシャル生命に要確認)、人生に何ら問題を引き起こす事はありません。したがって、解約してもしなくても、この金額ならばどちらでもOKと言う事になりましょう。

今後は、保険屋が異様に推奨して来る(=彼らが非常に儲かり、契約者が非常に不利となる)ボッタクリ外貨建て生命保険の類は、決して聞く耳を持たないようにしましょう。今回、その勉強になったという事であれば、長い目で見て「損」だとは言えません。